你的位置:西藏股票配资_西藏炒股配资平台_财盛证券 > 西藏炒股配资平台 >

屿科配资 突发利好!PMI数据大超预期

发布日期:2024-07-28 17:16 点击次数:198兄弟姐妹们啊,A股的真正利好来了,上涨的基础有了!

PMI数据大超预期

3月31日,国家统计局公布最新经济数据,制造业采购经理指数(PMI)数据爆表,远超出市场预期,这下A股上涨的理由又多了一个!

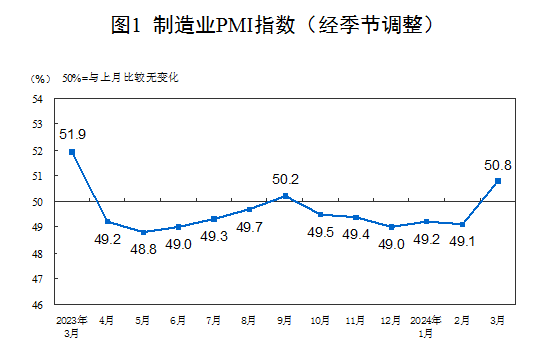

数据显示,3月份,制造业采购经理指数(PMI)为50.8%,比上月上升1.7个百分点,高于临界点,制造业景气回升。

从企业规模看,大、中、小型企业PMI分别为51.1%、50.6%和50.3%,比上月上升0.7、1.5和3.9个百分点,均高于临界点。

从分类指数看,在构成制造业PMI的5个分类指数中,生产指数、新订单指数和供应商配送时间指数高于临界点,原材料库存指数和从业人员指数低于临界点。

生产指数为52.2%,比上月上升2.4个百分点,表明制造业企业生产活动加快。

新订单指数为53.0%,比上月上升4.0个百分点,表明制造业市场需求景气水平回升。

原材料库存指数为48.1%,比上月上升0.7个百分点,表明制造业主要原材料库存量降幅收窄。

从业人员指数为48.1%,比上月上升0.6个百分点,表明制造业企业用工景气度有所改善。

供应商配送时间指数为50.6%,比上月上升1.8个百分点,表明制造业原材料供应商交货时间有所加快。

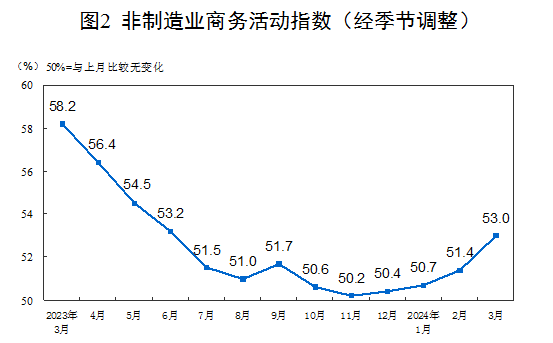

而3月份,非制造业商务活动指数为53.0%,比上月上升1.6个百分点,高于临界点,表明非制造业景气水平持续回升。

分行业看,建筑业商务活动指数为56.2%,比上月上升2.7个百分点;服务业商务活动指数为52.4%,比上月上升1.4个百分点。从行业看,邮政、电信广播电视及卫星传输服务、货币金融服务、资本市场服务等行业商务活动指数均位于60.0%以上高位景气区间;航空运输、餐饮、房地产等行业商务活动指数低于临界点。

统计局数据一出,所有人都看呆了,因为此前2月份该PMI降至49.1,连续第五个月萎缩,这一次3月的数据升至50.8,比上月升1.7个百分点,为去年9月以后首度重返扩张区间。此前大家都预期官方制造业PMI可能为50.0。

PMI指数高于50表明制造业活动扩张,低于50则说明萎缩。

解读PMI数据

这次3月份PMI指数大幅回升,显示可能出现了经济复苏征兆,经济向好态势进一步明确。

广发机械团队分析,三月PMI数据显示制造业和非制造业首次进入扩张区域,预示国内外需求开始回升。外需复苏正通过内向传导促进国内机械行业等制造业的需求增长。中国出口公司的海外敞口不断扩大,进一步增强了外需对内需的传导效应。近期工业企业利润和PMI的改善中,外需传导占据重要因素。内需方面,广义需求扩张开始,如工程机械和耐用品的更新需求,有望推动下半年国内制造业内需上升。

长江宏观团队得出了四个核心观点。第一,3月制造业PMI重回扩张区间,大幅反弹至50.8%,明显强于市场预期,回归至历年同期均值水平。

第二,制造业景气改善,主要缘于订单改善,尤其是出口需求改善。

第三,3月PMI的积极转变,对未来经济景气的信号意义重大:二季度制造业生产有望在订单的拉动下持续回升,支撑经济景气保持扩张。

二季度制造业生产有望在订单的拉动下持续回升,支撑经济景气保持扩张。从实际数据来看,3月采购、原材料库存均有向历年同期均值回归的趋势,印证4月及以后生产或可能走强。

第四,市场或许将依据3月PMI数据适度上修上半年经济增长的预期。股债交易逻辑或面临调整:一方面,经济短期增长预期上修和汇率压力未消,意味着宽松仍需等待;另一方面,建筑产业链依然疲弱的背景下,出口产业链数据一再超预期,意味着相关行业景气改善的持续性值得期待。

财通宏观团队分析,3月制造业PMI为何显著回升?首先,3月制造业PMI较前值上升1.7个百分点,春节后复工复产加快等季节性因素对指数上行有一定助力,但是即便剔除春节效应,从制造业PMI环比提升幅度来看,也属于自2013年以来的历年次高,指向制造业显著回暖。其次,从具体分项来看,新订单和生产指数分别拉动PMI制造业指数上行1.2和0.6个百分点。剔除春节扰动来看,新订单指数环比增幅,创2013年以来新高,而生产指数环比增幅处于中位,指向需求修复是PMI回升的关键。最后,从需求的具体来源来看,新订单与新出口订单指数之差持续回落,指向外需相对内需更强,这也与近期实体高频指标的跟踪趋势较为一致,外需回暖或是推升PMI的主要动力。

申万宏源团队分析,历年春节在2月年份,3月PMI均大幅反弹,但今年仍超往年幅度。3月制造业PMI大幅回升1.7至50.8,回升幅度大于历年2月春节后次月(+1.2),实际上前期2月PMI回落主因春节扰动,剔除春节仍然偏强。

申万宏观称,3月PMI数据显示上半年经济整体将好于市场此前悲观预期,关注四条主线。其一,出口环比或继续恢复,受益于发达国家去库存结束,相应的,前期大幅偏低的发达国家进口增速、将持续向偏高的消费需求水平回归,无需补库存(进口大于需求),但警惕3月同比读数因高基数面临的下滑风险。其二屿科配资,服务业补库将支撑工业生产与服务业投资。1-2月工业增加值与服务业投资超预期已在验证,考虑到前期服务业去库存幅度明显大于工业,后续服务业补库存对于经济的影响也将大于工业补库。其三,城镇劳动参与率提升支撑短期服务消费,二季度动能走弱但同比预计维持高位,地产链消费预计表现好于整体竣工数据。源于未售现房拖累竣工读数,但已售期房竣工改善,也相应驱动地产链消费需求。其四,基建地产投资需求有望提速。前者反映前期财政扩张影响,后者反映短期融资与复工恢复。